一、全球储能市场概况

(一)新型储能装机规模增长取得突破,锂电储能持续占据重要比重

传统储能以抽水蓄能为主,在总装机中的比例正持续下降;新型储能涵盖了锂电、钠电、液流电池、氢储能等多个方向,其中锂电储能目前占据绝对主导地位。根据应用场景,储能行业目前主要分为电网规模储能(以下简称“大储”)、工商业储能(以下简称“工商储”)和户用储能(以下简称“户储”)。

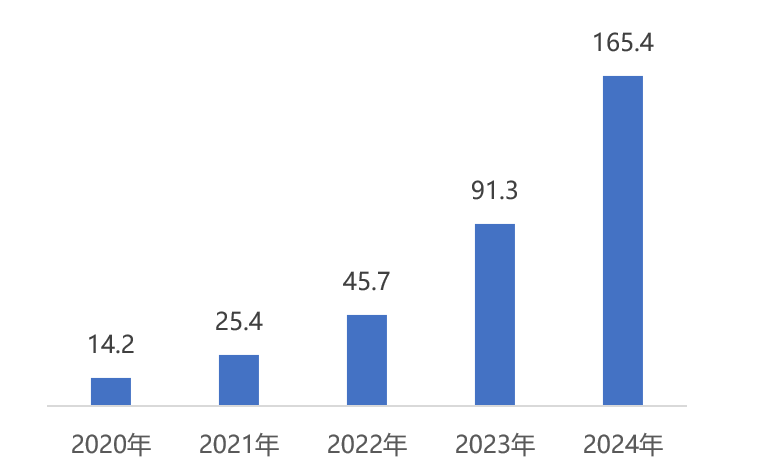

2020-2024年全球新型储能累计装机容量2 (单位GW)

由于技术迭代与规模化生产带来的成本下降、各国政府出台的支持性政策以及风电、光伏等新能源渗透率的提升,新型储能的装机规模近年来实现显著突破。根据CNESA数据显示1,截至2024年底,全球新型储能累计装机容量首次突破100GW 大关,总功率达到165.4GW,能量规模达381.7GWh,同比增速超过80%,自2014年以来的年复合增长率达到68.6%。锂离子电池 累计装机比重在国内市场占比达96.4%3,在世界市场上同样占据核心地位。

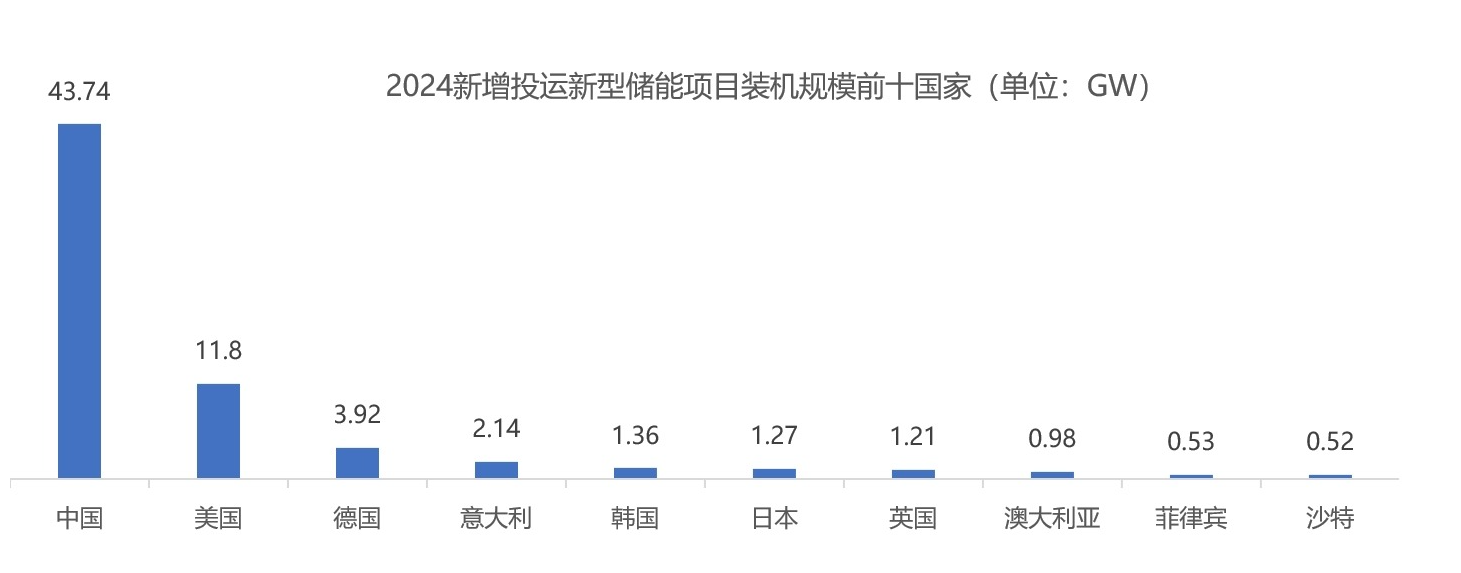

(二)地区发展差异显著,亚太地区成为增长主力

据CNESA统计4,中国、美国和欧洲贡献了超过90%的新增装机,市场主导格局进一步增强。新增投运新型储能项目装机规模排名前十的国家装机规模合计占全球市场的91.1%,集中度持续走高,较2023年同期提升1.1个百分点。其中,亚太地区已成为全球储能增长的主要动力,在2024年新增规模前十的国家中占据五席,新增装机合计占前十国家总量的71%。中国自2022年起已连续三年保持全球新增装机第一,新增规模远超其他国家。韩国工商储需求的快速释放和日本表前标后储能市场的双管齐下,使日韩市场得到回暖。

二、投资发展趋势

(一)全球储能需求高速增长,供应链稳定性面临严峻挑战

根据IEA发布的数据5,在NZE(净零排放路径)的乐观情景下,为实现2030年全球可再生能源容量目标,储能容量需增长六倍,达到1500GW;即使在现行政策路径下,到预计2030年全球电池储能容量也将达到760GW,是2023年的近9倍。

目前的储能产业链对石墨、锂、镍、钴等关键矿物的供应仍有极大的依赖性,另一方面,这些关键矿物大多分布集中、二次供给难度高,且受出口售管制政策影响大,因此为储能供应链带来极大风险。例如印尼占据全球镍矿供应的60%、刚果占据钴矿供应的68%;若主要供应国中断出口,非主导国家的供应仅能满足剩余需求的50%~65%。

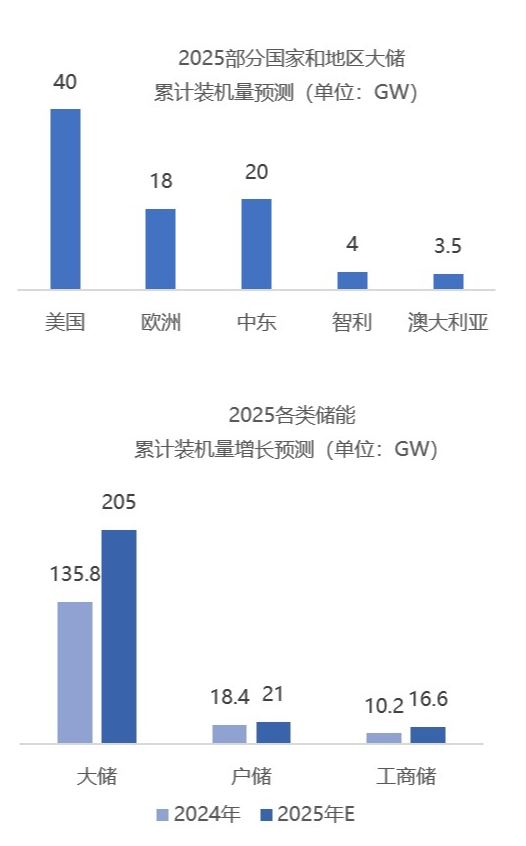

(二)储能系统应用多元化趋势突出

根据东吴证券数据6,海外市场成为2025年,大储增长的主要动力,多个地区呈现快速扩张势头。中美欧 三大主力市场保持强劲;新兴市场 的新型储能装机出现爆发式增长,预计2025年装机总规模将达到34GWh,同比增长221%。户储市场在库存调整周期结束后于2025年回归增长轨道,全球装机量预计为21GWh,增幅达14%。澳大利亚、巴基斯坦、尼日利亚及东南亚等新兴地区正成为户储增长新蓝海。工商储作为行业新亮点,2025年全球装机预计达到16.6GWh,同比增长62%。

目前,储能行业展现出系统一体化、大电芯化及构网型储能三大发展方向。

- 一体化系统有助于提升集成效率、降低成本和简化运维;

- 磷酸铁锂电芯正朝着600Ah及以上大容量方向发展;

- 构网型储能凭借其独立的调频调压能力,在电网薄弱及离网区域的渗透率正快速提升。

(三)中国储能电芯龙头地位优势稳固

据统计7,2024年全球储能电芯出货量超334GWh,其中高达301GWh来自中国;2025上半年,全球储能电芯出货规模240GWh,同比增长超100%,其中中国储能企业新签海外订单总规模超160GWh,同比暴增220%。同时在2025H1, 全球储能电芯出货量前十名的市场份额总和高达91.2%,且均为中国企业,其中位居榜首的宁德时代 斩获储能电芯订单累计已超50GWh,市场份额约30%,包括阿联酋19GWh、澳大利亚24GWh等长时储能项目,仅7月便新增超4.3GWh订单,覆盖美、澳、印尼等关键市场。

三、美国和欧洲市场概览

(一)大储占据美国储能市场主导地位,关税与补贴政策影响显著

美国储能市场近年来发展迅速,市场规模处于世界领先地位。根据统计8,2025年第一季度开局强劲,储能新增装机2.04GW/5.03GWh,同比增加62%/41%,其中大储领域达到 1558 MW/4078 MWh,同比增加57%/33%,创下第一季度历史新高;此外,户用储能增幅巨大,功率与能量同比跃增82%与73%,基础较薄弱的工商储也实现了26MW/63MWh的容量。

大储领域的项目储备管线在2025Q1上升到603GW,同比增长约12%,表明开发商对电网规模储能的兴趣和规划力度仍在持续增强。其中476GW已进入互联队列,远超预测的今年年度装机水平15.2GW。该领域电池系统价格也由2024Q1的$1165/kW下降为$874/kW,进一步刺激需求。

《通胀削减法案》(IRA) 提供的投资税收抵免(ITC)曾在2022年为储能行业增长提供关键驱动力,从2023年起为符合条件的储能项目提供最高可达30%-70%的税收抵免。然而,2025年7月由特朗普政府通过的“大而美法案”(Big, Beautiful Bill)一定程度上削减了对新能源产业的税收抵免补贴政策,使储能市场产生消极预期,若税收变更预计未来五年分布式储能(户储+工商储) 总装机量将比基准情景下降 46%,大储装机量则将减少16GW。

(二)欧洲大储增长多点开花,户储为主的格局转变,工商储有望大幅增长

欧洲电池储能市场 在经历2024年增速放缓后,预计从2025年起将重回高速增长轨道。根据东吴证券相关数据显示9,2025H1英国投运的大储装机量同比增长14%,储能容量同比增长20%,同样作为储能大国的的德国也迎来了大储装机的爆发,2025年1-7月新增装机达到358MW/716MWh。而在今年4月伊比利亚半岛等地区的大规模停电事件后,欧盟及各国政府趋于通过更多鼓励性政策激发储能需求。

此外,中东欧国家 的储能项目在2024H2以来密集落地,2025和2026年有望进入多国的装机高峰期。如波兰在2024年10月获得欧盟12亿国家援助计划,支持安装至少5.4GWh电池储能系统,保加利亚也在同年12月公布1.17GW储能容量拍卖结果,要求2026年4月前并网。

根据SolarPower Europe数据显示10,2024年以来,户储领域的市场份额从64%降到50%,随着大储飞速增长逐渐占据主导地位、工商储展现发展潜力,传统以户储为主的市场格局正在发生转变。针对工商业储能的CAPEX补贴(如奥地利、捷克)、税收减免与抵扣(如德国、英国VAT豁免;意大利Eco-bonus、瑞典Green Deduction)等支持政策极大推动工商业装机需求提升。欧洲户用光伏配储率很高(如德国为79%、意大利为76%),但工商业整体配储率仍低于5%。

四、中东、东南亚和拉美市场概览

(一)经济转型战略或将使中东地区成为未来储能行业关键增长点

能源战略是中东国家经济转型的关键一环,凭借雄厚的资本实力和得天独厚的光能资源,中东地区新能源和配套储能设施 的需求呈现持续快速增长的态势。2023年,阿联酋主要电力服务厂商阿联酋水电公司(EWEC)提出未来三年内至少部署300MW/300MWh电池储能系统;沙特则依托国家可再生能源计划(NREP),立下到2030年之前生产达到130GW可再生能源的目标。根据华泰证券估计11,2030年沙特和阿联酋大储需求将达到57.4GWh。

此外,阿曼、巴林、埃及等国家也提出了实现净零排放的承诺和愿景。目前中东地区规划在建的储能项目规模已高达35.56GW,光储项目IRR达6.6%,初步具备经济性。由于中东地区目前的风光能利用率与电网互联程度仍然较低,“光伏+储能”的发展模式仍有极大的增长空间。

(二)东南亚地区需求驱动潜力强劲,规模化发展处于起步阶段

由于经济发展、人口增长、城市化和制冷需求上升等因素驱动,根据IEA数据12,东南亚电力需求年增长率达到4.3%,远超全球平均水平,电力消费将以每年4%的平均增速持续直到2040年。由于地形地貌复杂且电力基础设施落后,分布式光伏和工商业、户用储能 具有较大的发展空间。

目前东南亚多个国家发布了可再生能源发展规划。泰国制定国家替代能源发展规划(AEDP)及电力发展规划(PDP)等扶持政策,明确将光伏、风电及储能系统作为未来能源结构转型核心;越南将到2030年光伏电站增加至12GW,储能增加至2.7GW写入《第八个电力发展规划》;印度尼西亚则推行覆盖全国的“村级合作社百万光伏计划”,将迎来高达 320GWh 的储能项目建设。

东南亚储能市场仍面临着加权平均资本成本(WACC)远高于发达经济体、电力市场缺乏对灵活性资源的明确估值和补偿机制等问题,当前电网投资的重点仍是扩展和现代化电网本身。利用储能来优化现有资产、提供灵活性、延缓电网升级的认知和规划仍处于早期。

(三)拉丁美洲资源禀赋优越,本土产业链具备发展基础

拉丁美洲拥有种类丰富的可再生能源,其中水力发电 已经具有一定发展基础。根据拉丁美洲能源组织(OLADE)发布的《拉丁美洲及加勒比地区储能报告》指出13,阿根廷和巴西已拥有相当规模的抽水蓄能容量(分别974MW和20MW)。该地区还拥有锂、铜、钴等关键矿物,为本土化发展电池产业链提供可能。截至2025年6月,区域总装机容量约2.5GW,电化学电池约占60%。

其中,巴西2024年户用储能装机同比增加120%,2025年预计破1GWh,巴西储能解决方案协会(ABSAE)预计,2030年该国储能装机有望达25GW;智利在政策目标引领下,以大储为主的储能产业发展迅速,截至2025年3月底,已投运储能系统容量 954MW/3660MWh(达2030年2GW目标的48%);哥伦比亚2025 年计划招标1.24GW“光伏+储能”项目。

数据来源:

[1] CNESA, 《全球储能三大梯队格局:中美超10GW断层领先,沙特首入前十》,2025年6月

[2] CNESA, 《储能产业研究白皮书2025》, 2025年4月

[3] 中国国家能源局, 《中国新兴储能发展报告2025》, 2025年9月

[4] CNESA, 《全球储能三大梯队格局:中美超10GW断层领先,沙特首入前十》,2025年6月

[5] IEA, <Global Critical Minerals Outlook 2025>, 2025年6月

[6] 东吴证券, 《2025储能行业报告》,2025年8月

[7] 观研天下,《中国储能电芯行业发展现状分析与投资前景预测报告(2025-2032年)》,2025年9月

[8] Wood Mackenzie, <US Energy Storage Monitor: Q2 2025>, 2025年6月

[9] 东吴证券, 《2025储能行业中期策略深度报告:新兴市场、产业链、商业模式拆解》,2025年8月

[10] SolarPower Europe, < European Market Outlook forBattery Storage 2025-2029 >, 2025年5月

[11] 华泰证券, 《储能全球观察-中东篇:能源转型带动大储需求》,2024年9月

[12] IEA, <World Energy Outlook 2024>, 2024年10月

[13] OLADE,<Energy Storage in Latin Americaand the Caribbean>, 2025年7月

(来源:上海贸促)

声明:本文由上海市国际贸易促进委员会发布,未经授权不得复制、转载、修改、摘编或使用。本文仅为提供一般性信息之目的,不应用于替代专业咨询者提供的咨询意见。文内图片来源于网络。